コロナウイルスの影響により

個別相談のみ受付中

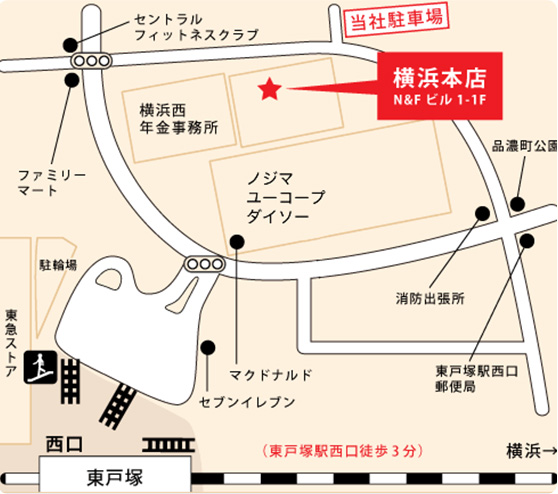

〒244-0805

横浜市戸塚区川上町87-4 N&Fビル1・1F

住宅ローンの隠れたリスク

マイホーム購入する上で、意外と知られていないことを、長年銀行で企業融資や住宅ローンに実際に携わっていたファイナンシャルプランナーの講師が注意すべき点をわかりやすく解説します。

資金計画の立て方

センチュリー21認定レジデンシャルアドバイザーである講師が計画を立てる上で見落としがちなこと、成功するポイントを紹介致します。

お得な具体的な事例紹介

お客様がマイホームを購入する前に知っていれば数百万円得をする可能性がある具体例など、実際の購入時にすぐに活用できる知識を講師がレクチャーいたします。

知ればとてもお得!

具体的な事例をご紹介

具体例で有用な知識をレクチャーしますので、住宅ローンに関して何も知らない方でも、理解がしやすいようになっています。誰でもお気軽にご参加ください。

ベテラン講師が

解説します

20年以上の経験があるベテランのファイナンシャルプランナーによるセミナーなので、セミナー参加後からすぐに使える知識を学ぶことができます。

満足度

95%

知っているのと知らないのとでは、安心感が違います。心配な方ほどご参加してみてください。FPによるセミナーのため、勧誘・セールスは一切ございません。

キッズスペース

あり

キッズスペースには専任の受付スタッフを常時3名待機させていますのでご安心ください。授乳スペースとオムツ換えスペースもあります。

無料駐車場

あり

駐車場完備。より多くの方にお越しいただける様ように、無料の駐車場を用意しております。

住宅をなるべくお得に購入したい

資産計画を何も立てていない

過去に住宅購入を検討したが住宅ローン事前審査で

謝絶になった方

これから住宅を購入しようと考えているが、

何からはじめていいかわからない

購入価格の決め方や資金計画を立て方が心配、、

これから住宅ローンを借りるお客様は、10年先、20年先、30年先の収支をシミュレーションしないと、実際にローンの支払いが大丈夫か不安になると思います。でも、シミュレーションを入力する際にどういう点に注意すればいいかFPの資格を持っている者でも実践経験がないとなかなかわからないものです。

FPセミナーに参加すればいろいろ気付きがあると思いますのでお客様自身、住宅購入前に何をすべきか明確にわかるので住宅購入に関する不安はなくなると思います。

例住宅ローン3,000万円を変動金利0.5%で借りようと思い銀行に行ったら、「今後金利が上昇するかもしれないので固定金利1.6%の方がいいですよ」と言われました。変動金利と固定金利のどちらがいいのでしょうか?

回答銀行マンやFPの中には感覚的に指摘する人が多く、根拠を示す人が少ないため皆さん悩まれると思います。

金利の予測は不可能ですが、前提を示すことにより比較はできます。

たとえば、固定金利1.6%で30年借入したケースと当初変動金利0.5%で借入し、11年目に金利が2%に上昇、さらに21年目に金利が3%に上昇したケースを比較してみましょう。

FPシミュレーションすると、当初変動金利0.5%で借入し、11年目に金利が2%に上昇、さらに21年目に金利が3%に上昇したケースを30年単一金利に換算すると1.304%となりますのでこのケースでは変動金利の方が割安です。

因みに、3,000万円を1.6%固定金利で30年借入すると毎月の返済額は104,982円、30年間の総返済額は3,779.3万円ですが、変動金利で当初0.5%で借入し、金利が11年目から2%に上昇し、されに21年目から3%に上昇した場合、毎月返済額は、当初89,757円、11年目から103,683円、21年目から108,808円となり30年間の総返済額は3,627万円となり、固定金利の総返済額と比較すると変動金利が152万円ほど安くなります。

不動産購入を具体的に進める前に聞かないと損します!

どこのセミナーでも聞いたことのない秘話もあり、無料で聞けるなんてとてもありがたかったです。

住宅ローンは金利で選べばいいと思っていましたが、そうではないということを教えていただきありがとうございました。今度、妻といっしょに個別相談をお願いしたいと思います。

不動産屋や銀行の営業マンではなく、本当のお金のプロとしてのアドバイスが聞けてよかったです。

おかげで、住宅ローンの不安が解消されました。

子供ができたきっかけで住宅の購入を検討し始めたのですが、何十年も支払う住宅ローンのことがとても心配でした。色々と質問もできたので安心して購入に踏み切れます。

年齢的にも長期の住宅ローンを借りることに抵抗がありましたが、十分支払い可能なこと、買うことのメリットやデメリットを知れたことが大きかった。安心して家探しできそうです。

住宅ローンの変動金利と固定金利。理解していたようで、しっかりと理解できていなかったことを実感しました。子供を女性のスタッフの方が見てくれていたので、夫婦でしっかりと相談できました。

一体いくらの借り入れなら安心なのか、漠然としていましたが、はっきりとした金額が知れて安心できました。

生命保険の保障内容や保障額の変更が必要なことも聞け目からウロコでした。

最近まで賃貸でもいいんじゃないかと思っていましたが、子供ができると普通の賃貸物件だと手狭なんですよね。いろいろな不安を解消できたので購入を前向きに考えたいと思っています。ありがとうございました。

センチュリー21アイ建設は一戸建て・土地・マンションの仲介から建売住宅の販売、注文住宅請負までお客様のマイホームの夢を徹底的にサポートしています。アイ建設は横浜で30年以上の歴史があるAIグループのホールディングカンパニー(親会社)です。

AIグループはセンチュリー21企業グループ部門で4年連続全国NO.1に輝いています。

鈴木 嘉/Suzuki Yoshimi

●座右の銘

One for all, All for one

●尊敬する人

坂本 龍馬

●生まれ

1962年6月

東京(神楽坂)生まれ

●学歴

1985年3月立教大学卒

●経歴

1985年4月 富士銀行(現みずほ銀行)入社

2002年2月 プライベートバンキング部長代理

銀行退職後、外資系保険会社、保険代理店を経て、現在(株)アイ建設経営企画課長

【FP歴】銀行で20年&保険業界で10年

【得意分野】相続・事業継承

【家族】妻・子2人

【趣味】読書・映画鑑賞・旅行・ジョギング

【資格】宅地建物取引士、2級ファイナンシャル・プランニング技能士、センチュリー21公式認定レジデンシャルアドバイザー

※レジデンシャルアドバイザーとはセンチュリー21が実施する試験に合格した税金、不動産査定、住宅ローンに詳しいプロフェッショナルです。

オンライン相談は可能ですか?

もちろん可能です。通常はZoomなどオンラインツールを利用した相談に対応しています。ご希望のオンラインツールがあれば事前にご相談ください。

本当に無料ですか?

はい。料金は一切頂いておりませんので、お気軽にご参加ください。

参加するとしつこい勧誘がありそうで不安ですが大丈夫ですか?

そのような事は一切ございませんので安心してご参加下さい。

FPセミナーを受講いただいた後、ご希望される方のみ無料コンサルティングへお申込みいただけます。

車は停められますか?

無料の駐車場を準備しております。駐車場がわからない場合はご連絡ください。

子供連れでも大丈夫ですか?

キッズスペースもありますので、大丈夫です。乳幼児でなければ、当社のスタッフがお子様の相手をすることも可能です。おむつ替えのスペースもございます。もし不安でしたら事前にご連絡ください。

物件探しをしてもらうことは可能ですか?

もちろん可能です。専任の担当が詳細なヒアリング後に、ご希望条件に合う物件をしっかりとご紹介させていただきます。

1日の対応数に限りがございますので、お早めにお問い合わせください。